Die niedrige Inflation Euroraum – Ein wirtschaftspolitisches Dilemma

Die niedrigen Inflationsraten in der Peripherie[1] sind ein wirtschaftspolitisches Dilemma für Europa. Einerseits gelten sie als notwendiger Bestandteil der Anpassungen im Euroraum, andererseits besteht die Möglichkeit einer deflationären Spirale in diesen Volkswirtschaften. Der vorliegende Beitrag diskutiert und quantifiziert die wesentlichen Kanäle, und diskutiert Argumente für eine höhere Inflationsrate in Deutschland. Diese würde die notwendigen Anpassungen in der Peripherie erleichtern und die Gefahr einer deflationären Spirale in diesen Ländern minimieren. Eine Erhöhung des Inflationsziels der Europäischen Zentralbank (EZB) ist dazu nicht notwendig.

Seit Mitte 2012 geht der Anstieg des harmonisierten Verbraucherpreisindex (HVPI) in der Mehrzahl der 17 Mitgliedsländer des Euroraums[2] kontinuierlich zurück. Einige sind bereits in die Deflation abgerutscht. Die Entwicklung hat im Wesentlichen zwei Ursachen: Erstens, negative Basiseffekte bei den volatilen Komponenten[3] der Inflationsrate. Und zweitens, einen merklichen Rückgang der Kerninflation (der Preisanstiege für Dienstleistungen und nicht-energetische Industriegüter) infolge einer durchwegs schwachen wirtschaftlichen Entwicklung in diesem Zeitraum.

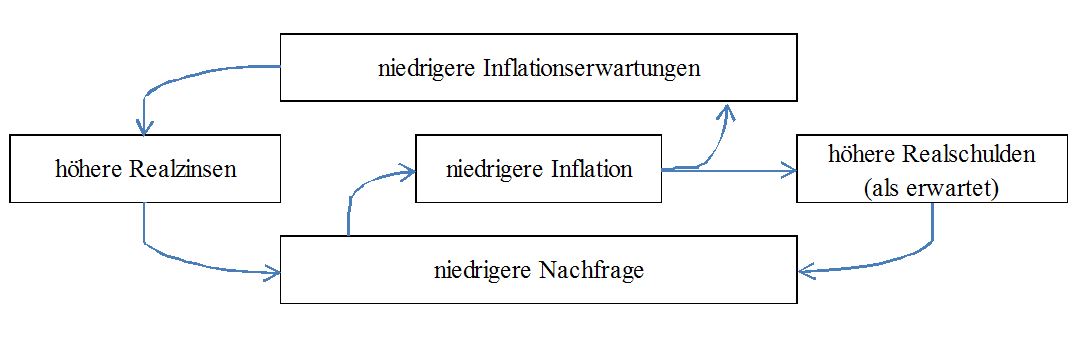

Die niedrige Inflation in den peripheren Volkswirtschaften stellt die europäische Wirtschaftspolitik vor ein Problem. Einerseits, so wird häufig argumentiert, ist die Korrektur der überhöhten Inflationsraten der Peripherie von vor der Krise ein notwendiger Bestandteil der Anpassungen im Euroraum[4], andererseits besteht dadurch die Gefahr einer deflationären Spirale (siehe Abbildung oben). Niedrige Inflationsraten und ‑erwartungen führen – über höhere Realzinsen und über unerwartet hohe Realschulden – zu sinkender Nachfrage, die wiederum – ceteris paribus – zu einer niedrigeren Inflation beiträgt. In einem rezenten Blog-Beitrag hat Olivier Blanchard die Möglichkeit einer deflationären Spirale im Euroraum als eine der zwei wesentlichen Risiken für den weltwirtschaftlichen Ausblick des Internationalen Währungsfonds (IWF) bezeichnet. Auch wenn zum gegebenen Zeitpunkt die langfristigen Inflationserwartungen (gemessen als die durchschnittliche Inflation über 5 Jahre in 5 Jahren) für den gesamten Euroraum gut verankert scheinen, so sollte die Geldpolitik dennoch wachsam sein.

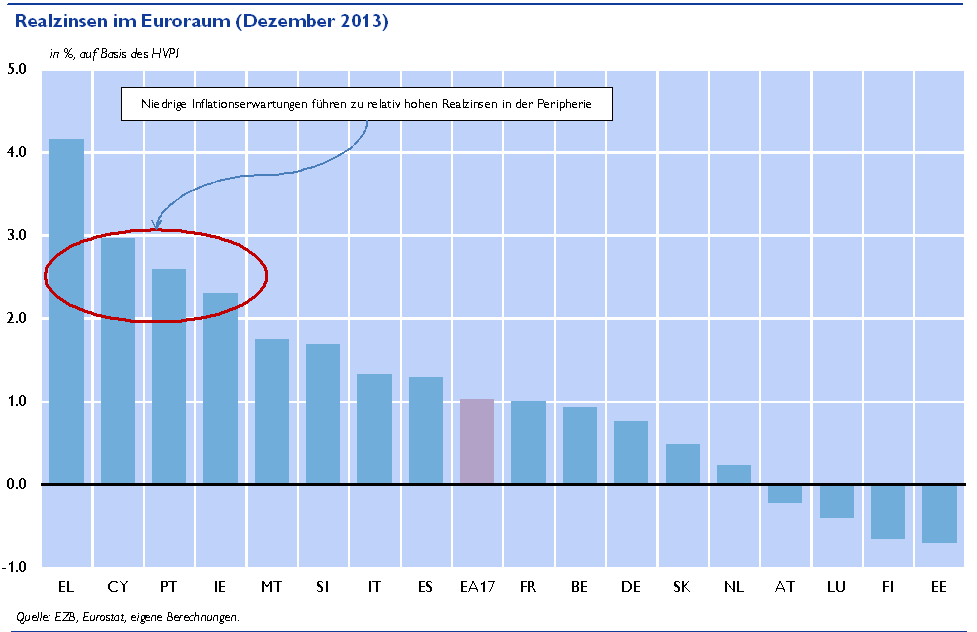

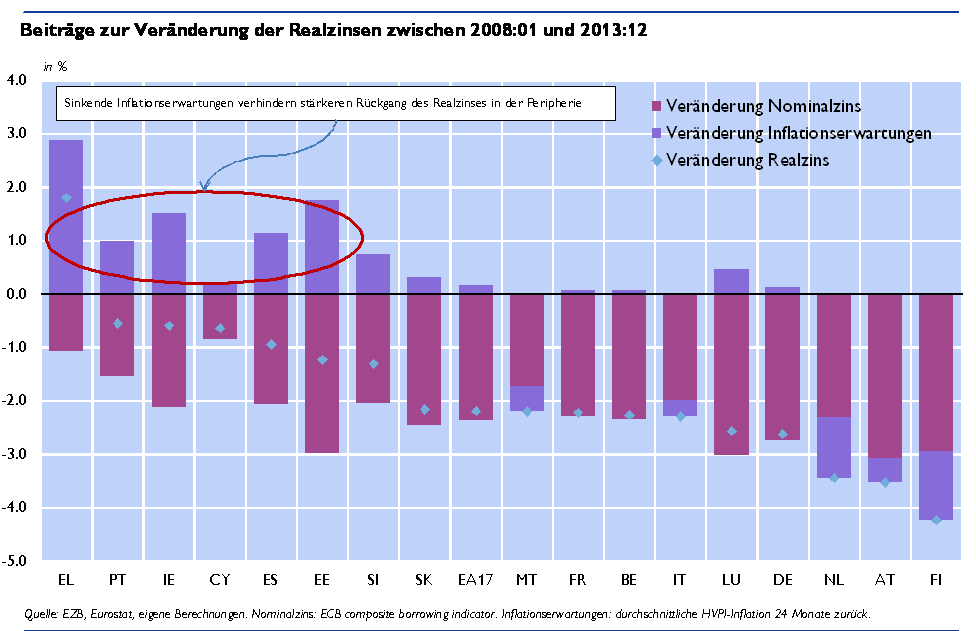

Betrachten wir die einzelnen Kanäle im Detail. Die Realzinsen (Abbildungen oben) ergeben sich als Differenz aus Nominalzinsen[5] und erwarteter Inflation[6]. Im Euroraum-Durchschnitt liegen sie im Dezember 2013 bei ca. 1%. Abbildung 2 macht die Heterogenität innerhalb des Euroraums deutlich. Während die griechischen Unternehmen und Haushalte mit Realzinsen von ca. 4% rechnen müssen, sind die Realzinsen für einige Mitgliedsländer sogar negativ (u.a. für Österreich). Die relativ stärker gesunkenen Inflationserwartungen in der Peripherie sind ein wesentlicher Grund für die sichtbare Heterogenität. Während die geldpolitische Lockerung seit 2008 in allen Ländern zu niedrigeren Nominalzinsen geführt hat, haben die stark gesunkenen Inflationserwartungen in der Peripherie diesen Rückgang abgeschwächt, in Griechenland sogar umgekehrt. Die Realzinsen im Euroraum waren im Dezember 2013 ca. 2 pp niedriger als noch Anfang 2008, jene in Griechenland um ca. 2 pp höher.

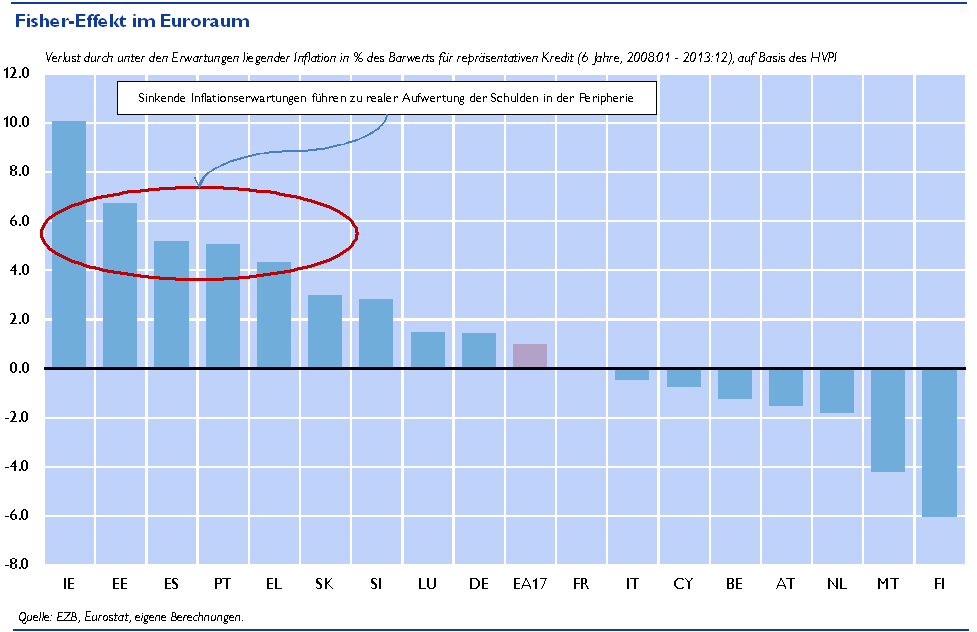

Als zweiten Kanal betrachten wir den Effekt der Inflationserwartungen auf die reale Verschuldung, auch Fisher-Effekt genannt (siehe Abbildung oben). Dazu vergleichen wir den Barwert zweier fiktiver Kreditkontrakte, eine verbreitete Methode in diesem Zusammenhang. Beide Kontrakte werden im Jänner 2008 abgeschlossen und sind im Dezember 2013 endfällig zu tilgen (Laufzeit 6 Jahre), die Nominale beträgt 100 Euro und der Zinssatz ist fix. Der erste Barwert basiert auf der erwarteten Inflation zum Zeitpunkt des Vertragsabschlusses und berechnet sich wie folgt:

BW1=N/(1+i‑infe),

wobei BW1 gleich Barwert 1, N gleich der Nominale, i gleich dem Nominalzins und infe gleich der erwarteten Inflation zum Zeitpunkt des Vertragsabschlusses (also der durchschnittlichen Inflationsrate der letzten 24 Monate). Der zweite Barwert berechnet sich beinahe identisch, in der obigen Formel ist lediglich infe durch inf (der tatsächlichen Inflation zwischen Jänner 2008 und Dezember 2013) zu ersetzen. Wir vergleichen also den Barwert eines Kreditkontraktes auf Basis der erwarteten Inflation mit jenem auf Basis der tatsächlichen Inflation. Ist letztere geringer als erwartet erhöht sich der Barwert entsprechend. Die positive Differenz zwischen BW1-BW2 misst diese reale Aufwertung der Verschuldung. Der Effekt ist vergleichbar mit dem realen Anstieg eines Fremdwährungskredits infolge der Aufwertung der Fremdwährung gegenüber der eigenen Währung. Die Berechnungen zeigen, dass auch hier die Peripherie negativ betroffen ist, was insbesondere wegen der erhöhten privaten Verschuldung dort problematisch erscheint. Die Werte stellen aber sicher eine obere Grenze dar: Erstens, ca. 50% aller Unternehmens- und Haushaltskredite im Euroraum sind variabel verzinst (der Fisher-Effekt ist zwangsläufig kleiner). Und zweitens, die Inflationserwartungen in der Peripherie haben sich seit Anfang 2008 verringert (später abgeschlossene Kontrakte sind daher weniger von der realen Aufwertung betroffen).

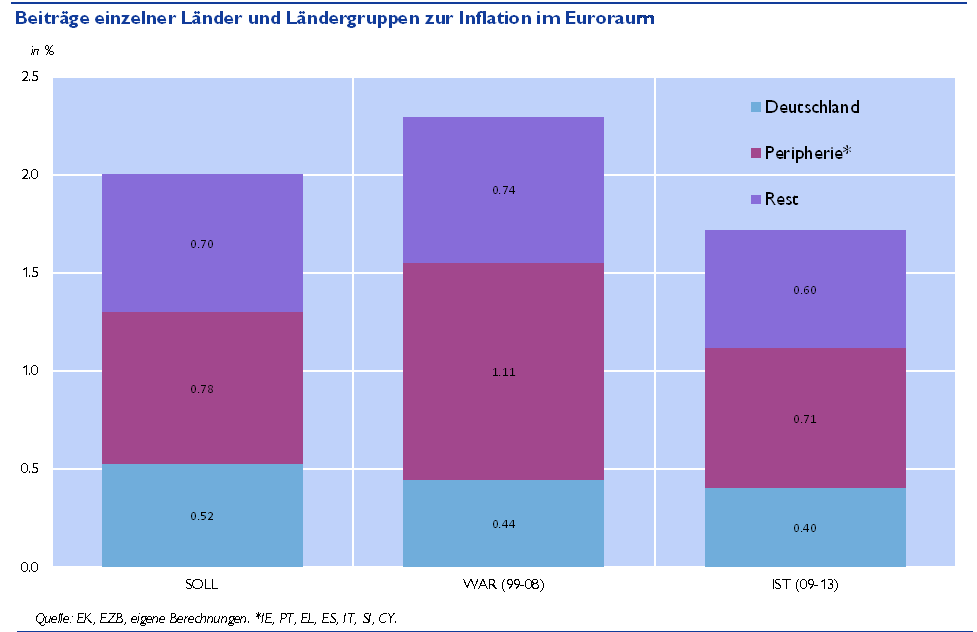

Das hier beschriebene Dilemma ist vielfach diskutiert worden. Als Ausweg wird meist eine (temporäre) Erhöhung des EZB-Inflationsziels vorgeschlagen (Schmitt-Grohé und Uribe, 2013). Dabei wird vergessen, dass das gültige Inflationsziel an sich genug Spielraum bietet um das Dilemma zu lösen (Pisani-Ferry und Merler, 2012). Die Frage ist, ob und wie man es erfüllt?[7] Obige Abbildung vergleicht die Beiträge der einzelnen Länder und Ländergruppen zur Inflationsrate im Euroraum auf Basis der Ländergewichte im harmonisierten Verbraucherpreisindex (HVPI) im Jahr 2013. Das Prinzip dieser Gewichte ist einfach: Je größer der Anteil eines Landes an den gesamten Konsumausgaben des Euroraums, desto größer sein Gewicht[8]. Wenn jedes der 17 Mitgliedsländer das Inflationsziel von 2% erreichen würde, dann ergeben sich die relativen Anteile des SOLL-Szenarios aus diesen Gewichten (ganz links abgebildet). In diesem Fall erreicht der Euroraum sein Inflationsziel von 2% und jedes Land leistet einen (vor den Gewichten) gleichen Beitrag. Im Durchschnitt von 1999 bis 2008 (WAR-Szenario) wurde das Inflationsziel überschritten (teils durch positive Schocks bei den volatilen Komponenten und teils durch einen überproportional hohen Beitrag der Peripherie geg. dem SOLL-Szenario), im Durchschnitt von 2009 bis 2013 (IST-Szenario) wurde das Inflationsziel unterschritten. Alle Länder bzw. Ländergruppen trugen dazu bei. Auffallend ist auch, dass Deutschlands Beitrag seit 1999 im Durchschnitt unter seinem Soll lag (das sind ca. 0.1 Prozentpunkte pro Jahr bzw. 1.5 Prozentpunkte kumuliert über 15 Jahre). Wären die deutschen Verbraucherpreise seit 1999 mit der Zielinflation gewachsen, wäre das Preisniveau heute (2013) gut 7% höher. Das ist eine beträchtliche Inflationslücke, die sich in den letzten Jahren noch weiter vergrößert hat.

Unter diesen Voraussetzungen hat die Peripherie wenig Spielraum, die notwendigen Korrekturen vorzunehmen, ohne in eine deflationäre Spirale zu geraten. Der Schlüssel zur Lösung des Dilemmas ist die deutsche Binnennachfrage. Ein stärkeres, von der Binnennachfrage getragenes BIP-Wachstum in Europas größter Volkswirtschaft führt – über den bekannten Zusammenhang der Phillips-Kurve[9] – auch zu einer höheren Inflationsrate im Euroraum. Erste Vorschläge dazu gibt es bereits. Das Deutsche Institut für Wirtschaftsforschung (DIW) etwa empfiehlt zusätzliche öffentliche Investitionen in den Bereichen Energie, Verkehrsinfrastruktur und Bildung (DIW 2013). Auch die Macroeconomic Imbalance Procedure (MIP) der Europäischen Kommission (EK) fordert Maßnahmen zur Stärkung der Binnennachfrage. Die Schlüsselrolle wird der Lohnpolitik zukommen. Über ihren Einfluss auf den privaten Konsum und die Produktionskosten wirkt sie doppelt auf die Inflationsrate. Die gute Beschäftigungssituation 2013 erlaubte Tarifabschlüsse von durchschnittlich über 3% (WSI 2014). Für 2014 werden noch höhere Zuwächse erwartet.

Dominik Bernhofer, Oesterreichische Nationalbank (OeNB)

[1] IE, EL, PT, IT, ES, SI, CY.

[2] Seit 01.01.2014 ist Lettland das 18. Mitglied des Euroraums. Ob der kurzen Zeitspanne wird es in unseren Überlegungen und Berechnungen aber noch nicht berücksichtigt.

[3] Preise für Energie und unverarbeitete Lebensmittel.

[4] Ein schwächeres Wachstum von Löhnen, Gewinnen und Preisen drosselt die Importnachfrage, erhöht die preisliche Wettbewerbsfähigkeit (was wiederum die Exportnachfrage aus dem Ausland verstärkt) und reduziert damit die außen-wirtschaftlichen Defizite. Das Argument setzt eine relativ höhere Inflationsrate bei den Handelspartnern der Peripherie voraus.

[5] Wir verwenden den composite cost of borrowing Indikator der EZB, der die typischen Nominalzinsen für kurz- und langfristige Unternehmens- und Haushaltskredite pro Mitgliedsland ermittelt.

[6] Wir berechnen die Inflationserwartungen als die durchschnittliche Inflationsrate der letzten 24 Monate (adaptive Erwartungen). Um einer etwaig höheren Persistenz dieser Erwartungen Rechnung zu tragen, wurden die Berechnungen auch mit 48 Monaten durchgeführt. Die Ergebnisse bleiben im Wesentlichen unverändert.

[7] Dabei ist zu berücksichtigen, dass das EZB-Inflationsziel von knapp unter 2% mittelfristig zu erreichen ist.

[8] Anteil Deutschland: 26.2%, Anteil Peripherie (IE, PT, EL, ES, IT, SI und CY): 38.8%, Anteil Rest: 35.0%.

[9] Sie beschreibt den Zusammenhang zwischen (der Veränderung der) Inflationsrate und der Arbeitslosigkeit.